-

お問い合わせ

-

お電話でお問い合わせ

082-278-8032

メールでお問い合わせ

お電話でお問い合わせ

082-278-8032

メールでお問い合わせ

|

| 岡本 倫明さん |

「円滑になった

中小企業の事業承継の基礎知識(後編)」

~分かりやすい経営承継円滑化法と事業承継税制の解説~

広島総合法律会計事務所

会計部門 税理士 岡本 倫明(おかもと みちあき)

会社を経営する人にとって自社株に対する悩みはつきません。

その自社株の値段が高騰すればなおさらです。事業承継を円滑にすすめるためには「経営権の移譲」をうまく行うことが最大の難関といえます。それと同時に「先代経営者から後継者への株式の異動」を円滑に行うことも慎重に検討しなければなりません。

このなかで一番おおきな悩みは株式の価額に関する悩みでしょう。評価額が高いことが贈与税や相続税に響いてくるので自社株がなぜ高いかを分析したうえでその引き下げ策を検討することが課題となります。これらは会社の経営方針にしたがって構築されるべきものであります。自社株に対する後継者の納税負担を考慮して、非上場株式に対する相続税及び贈与税の納税猶予制度が創設されました。

前稿では、事業の円滑な継続を図るために、平成20年5月9日に成立した「中小企業における経営の承継の円滑化に関する法律」(略称:経営承継円滑化法)のうち、1. 遺留分に関する民法の特例制度、2. 事業承継時の金融支援措置について解説をいたしました。

本稿では非上場株式に対する相続税及び贈与税の納税猶予制度について解説いたします。

相続税については、平成20年10月1日以降の相続等にかかる相続税について、贈与税については平成21年4月1日以降の贈与税について適用されます。

1.相続税・贈与税の納税猶予制度の適用をうけるための基本的な手続

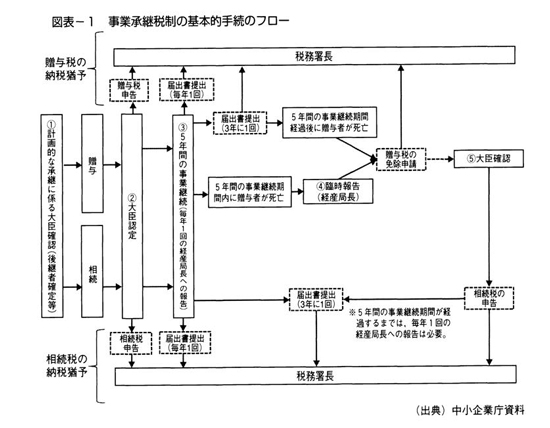

非上場株式等にかかる納税猶予の適用をうけるためには、相続開始前または贈与前に下記の図表のように「1. 計画的な承継に係る大臣確認(後継者確定等)」を行なっていなければなりません。(申請窓口は各地域の経済産業局)

その後、「2. 大臣認定」を、相続開始の8か月後まで又は贈与日の属する年の翌年1月15日までに経済産業局へ申請し、かつこれらの申請書・認定書の写し等を添付したうえで相続税・贈与税の申告期限までに税務署長へ申告書を提出することにより一定の納税が猶予されるものです。

さらに、納税が猶予されると「3. 5年間の事業継続(毎年1回の経済産業局への報告)」が必要となり、毎年1回、経済産業局への報告及び報告に係る確認書を添付して税務署長に届出書を提出することにより納税猶予が継続されることとなります。

5年経過後は、経済産業局への報告は不要になりますが、税務署長には3年ごとに届出書を提出しつづけなければなりません。

|

2.相続税の納税猶予の適用を受けるための要件

(1)会社の主な要件

次の会社のいずれにも該当しないこと

1. 上場会社

2. 中小企業者に該当しない会社

3. 風俗営業会社

4. 資産管理会社

5. 総収入金額が零の会社、従業員が零の会社

※医療法人は適用の対象外です。

(2)後継者である相続人等の主な要件

1. 相続開始から5か月後において会社の代表者であること

2. 先代経営者の親族であること

3. 相続開始の時において、後継者及び後継者と同族関係がある者で総議決

権数の50%超の議決権数を保有し、かつこれらの者の中で最も多くの議決

権数を保有することとなること

(3)先代経営者である被相続人の主な要件

1. 会社の代表者であったこと

2. 相続開始の直前において、被相続人及び被相続人と同族関係がある者で総

議決権数の50%超の議決権数を保有し、かつ後継者を除いたこれらの者の

中で最も多くの議決権数を保有していたこと

(4)担保提供

納税が猶予される相続税額及び利子税の額に見合う担保を税務署に提供する

必要があります。

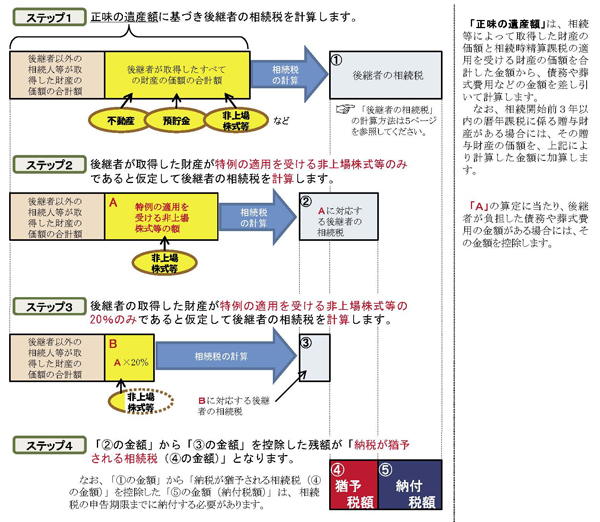

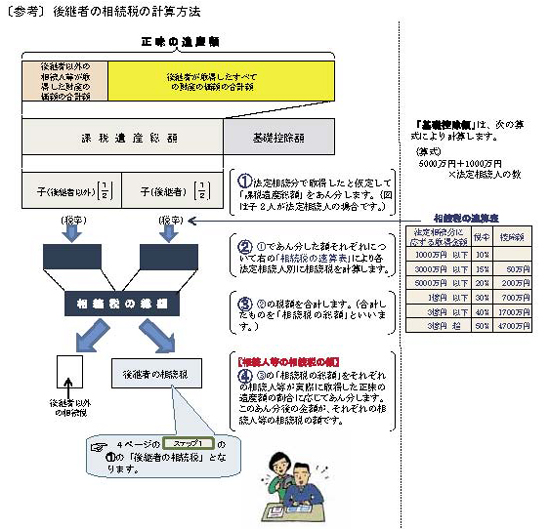

3.納税が猶予される相続税額

以下の表のとおり納税猶予額が計算されます。

|

|

出典:国税庁

4.贈与税の納税猶予の適用を受けるための要件

(1)会社の主な要件

※相続税の納税猶予と要件が同じです。(2-(1))

(2)後継者である受贈者の主な要件

贈与のときにおいて、

1. 会社の代表者であること

2. 先代経営者(贈与者)の親族であること

3. 20歳以上であること

4. 役員の就任から3年以上を経過していること

5. 後継者及び後継者と同族関係がある者で総議決権数の50%超の議決権数

を保有し、かつこれらの者の中で最も多くの議決権数を保有することとなる

こと

(3)先代経営者である贈与者の主な要件

1. 会社の代表者であったこと

2. 贈与の時までに会社の役員を退任していること

3. 贈与直前において、贈与者及び贈与者と同族関係がある者で総議決権数の

50%超の議決権数を保有し、かつ後継者を除いたこれらの者の中で最も多

くの議決権数を保有していたこと

(4)担保提供

納税が猶予される贈与税額及び利子税の額に見合う担保を税務署に提供する必

要があります。

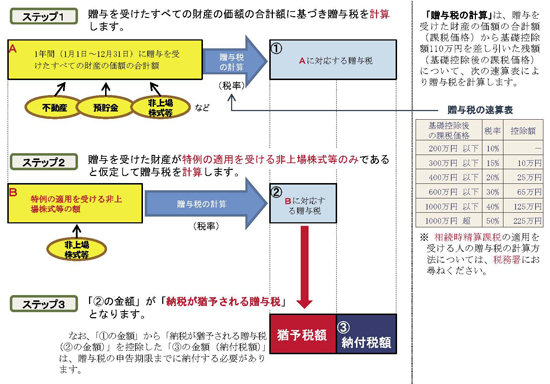

5.納税が猶予される贈与税額

以下の表のとおり納税猶予額が計算されます。

|

出典:国税庁

6.相続税・贈与税の納税猶予が取消される主な場合

| 納税猶予の終了する事由 | 申告期限後 5年以内 |

申告期限 から5年超 |

|

| 1 | 報告基準日(相続税・贈与税の申告期限から1年を経過するごとの日)において、常時使用する従業員の数が相続開始日・贈与日の常用従業員数の80%を下回った場合 | 猶予終了 | 猶予継続 |

| 2 | 後継者(経営承継相続人・経営承継受贈者)がその同族関係者の中で筆頭株主でなくなった場合 | 猶予終了 | 猶予継続 |

| 3 | 後継者(経営承継相続人・経営承継受贈者)がその同族関係者と合わせて保有する議決権割合が総数の50%以下となった場合 | 猶予終了 | 猶予継続 |

| 4 | 会社が解散をした場合又は解散をしたものとみなされた場合 | 猶予終了 | 猶予終了 |

| 5 | 会社が資産保有会社又は資産運用会社に該当することとなった場合 | 猶予終了 | 猶予終了 |

| 6 | 会社の事業年度における総収入金額がゼロとなった場合 | 猶予終了 | 猶予終了 |

7.非上場株式等についての相続税・贈与税の納税猶予の特例の適用をうけるためのチェックシート

このチェックシートは国税庁により作成されたもので、相続税・贈与税の納税猶予の適用をうけるための「適用要件」と「添付書類」がコンパクトにまとまっています。適用を受けることができる可能性があるか確認をするのに便利です。

○非上場株式についての相続税の納税猶予の特例をうけるためのチェックシート

○非上場株式についての贈与税の納税猶予の特例をうけるためのチェックシート

■筆者紹介

広島総合法律会計事務所 会計部門 税理士 岡本倫明

【主な業務】

・中堅企業・中小企業に対する事業承継対策、相続対策、事業再編支援業務、株式評価と自社株対策

・中堅企業・中小企業に対する業績管理制度の構築(原価計算・原価管理、中期短期経営計画の策定、四半期実績レビュー)

・国内法人税務、相続税務、不服申し立て、税務訴訟など

広島市中小企業支援センターの登録専門家及び窓口相談員をはじめ、中小企業基盤整備機構 中小企業ベンチャー支援センターアドバイザーとしても活躍中です。